人気記事ランキング

-

経営ノウハウ

2022.12.28

売上1億円を超えた社長が陥りがちな失敗事例とその対策

-

経営ノウハウ

2021.06.15

中小企業の経営会議のあるべき姿

-

代表コラム

2021.07.20

中小企業経営者が身に付けるべきタイムマネジメントの技術

税務顧問

2023.03.20

380 views

※この記事は約10分で読めます。

目次

令和4年12月16日に令和5年度の税制改正大綱が発表されました。

本稿では、そもそも税制改正大綱とは何か、またそのなかで特に重要なポイントに絞ってわかりやすく説明してまいります。

※本コラムは令和5年2月28日時点の情報を基に記載しております。今後、税法の改正等により変更がある可能性がありますので、その点はご了承ください。また、一般的なケースを記載しており、必ずしも当てはまらないケースもございますのでその点もご了承ください。

よくニュースなどで、「来年度の税制改正大綱が閣議決定されました」などと耳にします。そもそも税制改正大綱とはなんでしょうか。税制改正大綱とは、簡単に言えば、現状の社会情勢等を踏まえ、来年度以降の税制(税金に関する決まり)をどのように改正していくか方針をまとめたものです。改正の内容によっては法人や個人問わず何らかの影響がありますので、税制改正大綱を理解し、行動することは非常に有益であるといえます。

今回の税制改正では、下記のような観点で改正が行われます。

・NISAの抜本的拡充・恒久化

・スタートアップ・エコシステムを抜本的に強化するための税制上の措置

・極めて高い水準の所得について最低限の負担を求める措置の導入

・グローバル・ミニマム課税の導入

・資産移転の時期の選択により中立的な税制の構築

・自動車重量税のエコカー減税や自動車税等の環境性能割等を見直す

本稿においては、上記の中でも特に重要なポイントに絞って、解説してまいります。

NISA制度とは、「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入した、株式や投資信託などの金融商品から得られる利益(譲渡益や配当金)が非課税になる、つまり、税金がかからなくなる制度です。

通常の株式の譲渡益や配当金は、20%の税率で所得税が課税されます(復興特別所得税を除く)が、NISAを利用することで、その分が非課税となるため、より多くの金額を受け取ることができます。

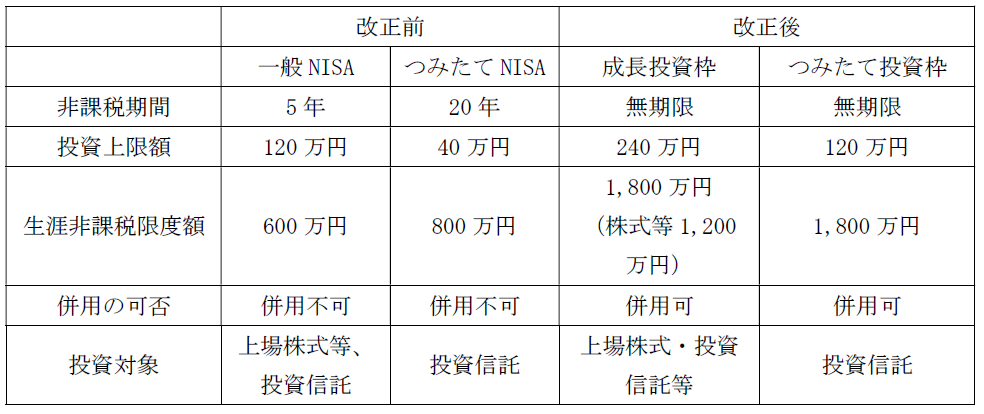

・非課税期間が無期限となります。

・「成長投資枠」(現行の一般NISA)を設けることとし、年間投資上限額については、240万円(現行120万円)に拡充するとともに、「つみたて投資枠」との併用も可能になります。

・「つみたて投資枠」(現行の積立NISA)を設けることとし、一定の投資信託を対象とする長期・積立・分散投資の年間投資上限額については、120万円(現行40万円)に拡充することとなります。

・一生涯にわたる非課税限度額を新たに設定した上で1,800万円とし、「成長投資枠」については、そのうち株式等の上限は1,200万円となります。

・上記をまとめると下記の表になります。

令和6年1月~

贈与税は、個人から贈与により財産を取得したときにかかる税金です。

贈与税の課税方法には、「暦年課税」と「相続時精算課税」の2つがあり、一定の要件に該当する場合に「相続時精算課税」を選択することができます。

贈与税がかかる場合および相続時精算課税を適用する場合には、贈与を受けた人が贈与により財産を取得した年の翌年2月1日から3月15日の間に申告と納税をする必要があります。

「暦年課税」は、通常の課税方式となります。贈与税は、一人の人が1月1日から12月31日までの1年間に贈与を受けた財産の合計額から基礎控除額の110万円を差し引いた残りの額に対してかかります。したがって、1年間に贈与を受けた財産の合計額が110万円以下なら贈与税はかかりません(この場合、贈与税の申告は不要です)。

「相続時精算課税」を選択した贈与者(財産をくれる人)ごとにその年の1月1日から12月31日までの1年間に贈与を受けた財産の価額の合計額から2,500万円の特別控除額を差し引いた残額に対して贈与税がかかります。なお、この特別控除額は贈与税の申告を期限内に行う場合のみ控除することができます。

また、前年以前にこの特別控除の適用を受けた金額がある場合には、2,500万円からその金額を差し引いた残額がその年の特別控除限度額(つまり、累計2,500万円が限度)となります。

なお、相続時精算課税の制度を選択しようとする受贈者は、贈与税の申告期間内に「相続時精算課税選択届出書」および一定の書類を贈与税の申告書に添付して所轄税務署へ提出しなければなりません。

また、相続時精算課税を適用した人は、翌年以降、贈与により取得した財産が110万円以下のときでも、期限内に申告をする必要があります。

なお、この制度を選択すると、その選択に係る贈与者(特定贈与者と呼びます)から贈与を受ける財産については、その選択をした年分以降すべてこの制度が適用され、「暦年課税」へ変更することはできません。

また、特定贈与者(この制度の贈与者である父母または祖父母など)が亡くなった時の相続税の計算上、相続財産の価額にこの制度を適用した贈与財産の価額(贈与時の時価)を加算して相続税額を計算します。なお、既に納めた相続時精算課税に係る贈与税相当額は相続税額から控除されます。

このように、相続時精算課税の制度は、贈与税・相続税を通じた課税が行われる制度です。

相続時精算課税の適用者(財産を受け取る人)が特定贈与者(相続時精算課税の対象として選択をした財産をくれる人)から贈与により取得した財産に係るその年分の贈与税については、現行の2,500万円の特別控除とは別途、贈与を受けた財産の価格から基礎控除110万円を控除できることとなります。

なお、この場合基礎控除110万円により財産の価格がゼロとなる場合には、贈与税の申告は必要ありません。110万円を超えた部分に関しては、特定贈与者の相続発生時に相続財産として加算して相続税額を計算することとなります。

生前贈与加算とは、贈与などによって財産を取得した人が、被相続人(亡くなった人)からその相続開始前3年以内に暦年課税による贈与によって取得した財産があるときには、その人の相続税の課税価格(相続により受け取る財産の価格)に、相続開始前3年以内に贈与によって受け取った財産の贈与時の価額を加算します。

また、その加算された贈与財産に対して既に支払った贈与税の額は、加算された人の相続税の計算上控除されることになります。

暦年課税における相続前贈与の加算期間を7年(現行3年)に延長するほか、延長した期間(4年間)に受けた贈与のうち一定額(100万円)については、相続財産に加算しないこととなります。

研究開発税制とは、企業が研究開発を行っている場合に、法人税額から、試験研究費の額に一定の税額控除割合(2%~14%)を乗じた金額を控除できる制度です。

本税制は、民間企業の研究開発投資を維持・拡大することにより、イノベーションの創出に繋がる中長期・革新的な研究開発等を促し、我が国の成長力・国際競争力を強化することを目的に措置されました。

・控除率カーブの見直し及び控除率の下限の引下げ(現行:2%→1%)を行うとともに、試験研究費の増減割合に応じて税額控除の上限を変動させる制度(現行:25%→20%~30%)を設けることとなりました。(控除率カーブとは、簡単に言うと試験研究費の増減割合が一定に達すると、控除率が増減する仕組みです。)

・試験研究費のうち新たなサービスの開発に係る一定の費用について、既に有する大量の情報(いわゆるビッグデータ)を用いる場合についても対象となります。

オープンイノベーション促進税制とは、国内の対象法人等が、オープンイノベーションを目的としてスタートアップ企業の株式を取得する場合、株式の取得価額の25%を課税所得から控除できる制度です(法人税額は、課税所得すなわち法人税計算上の利益の額に一定の税率を乗じて計算されるため、課税所得が減るということは、法人税額も減ります)。

現行の制度では、出資要件として、下記が挙げられます。

・1件当たりの出資金額下限:大企業は1億円、中小企業は1千万円

(海外企業への出資は一律5億円)

•資本金増加を伴う現金出資(発行済株式の取得は対象外)、なお純投資は対象外

•取得株式の3年以上の保有を予定していること

前述のとおり、現行制度ですと発行済株式の取得は対象外でしたが、本改正により発行法人以外の者から購入により取得した株式で、一定の要件を満たすものも本税制の対象とすることになります。

2023年10月より適格請求書等保存方式(いわゆるインボイス制度)が導入されますが、本制度の導入にあたり、事業者の負担軽減などの観点から、改正が入ることとなりました。

消費税の計算方法は簡単に言うと下記の二通りが挙げられます。

ⅰ売上等にかかった消費税から、仕入等にかかった消費税を差し引く方法

ⅱ売上等にかかった消費税から、それに一定の割合を乗じた金額を差し引く方法

ⅰは原則的な処理で、本則課税と呼ばれます。また、仕入等にかかった消費税を差し引く方法のことを仕入税額控除と呼びます。

ⅱは例外的な処理で、簡易課税制度と呼ばれます。一定の規模(前々期の課税売上高が5,000万円未満)の事業者が対象となります。一定の割合とは、各取引を6つの業種に区分し、それに応じて控除割合が定められており、売上等にかかる消費税額にその割合を乗じることで、それを仕入等にかかった消費税額とみなして税額控除を行います。

インボイス制度が開始すると、ⅰの本則課税を適用する事業者はインボイスがなければ、仕入税額控除が認められなくなります。

一定の規模以下の事業者は、納税義務が免除されます。

具体的には、基準期間(前々期)の課税売上高が1,000万円以下の事業者は、消費税が免除されます(正確にはこれ以外にも納税義務の有無の判定のために必要な規定があり、それをすべてクリアした段階で免税事業者となりますので、きちんと判定を行う必要があります)。

一方、消費税の納税義務が免除されない事業者は、毎期消費税の確定申告を行い、消費税を納める義務があります。

インボイス(適格請求書)とは、一定の事項(税率や登録番号など)が記載された消費税を支払ったことを証明する書類です。

詳しくは以前執筆したコラムをご覧ください。

【制度開始まで1年】インボイス制度の基本!

https://www.brothership.co.jp/column/2022/10/column-1627/

インボイスを発行するには、税務署に届出を提出し、登録番号の交付を受ける必要があります。また、インボイスの発行事業者になると、強制的に消費税の課税事業者になってしまうため、いままで免税事業者であった事業者がインボイス発行事業者になる場合、事務負担や税負担が増大することになります。

また、前述のとおり、仕入税額控除を受けるためには、インボイスの保存と帳簿への記載が要件となります。もともと課税事業者であった事業者からすると、インボイス発行事業者ではない事業者(たとえば免税事業者)から仕入等を行うと仕入税額控除ができないことになるので、そういった事業者との取引が減少することが想定されます。そのため、もともと免税事業者であった事業者もインボイス発行事業者として登録せざるを得ないといったケースが想定されます。

適格請求書発行事業者(インボイスの発行事業者)が、課税事業者(消費税の納税義務がある事業者)に対して返品や値引き等(対価の返還等)を行う場合、金額がいくらであっても適格「返還」請求書(返還インボイス)を交付する義務があります。

少額(税込1万円未満)の返還インボイスについて交付義務を免除することとなりました。なお、この規定はすべての事業者が対象となります。また、適用期限の定めもありません。

具体的には、売り手側が負担した振込手数料などが挙げられますが、これらの金額が税込1万円未満である場合には、返還インボイスの交付が免除されます。なお、会計処理のパターンとしては、一般的には下記の二通りが考えられます。

・対価の返還(値引き・返品・割り戻し)として処理する

・支払手数料として費用処理する

前者の場合は、返還インボイスの交付は不要となります。一方、後者の場合は、消費税の課税区分に応じてインボイスの取り扱いが変わります。課税仕入れ(仕入等にかかった取引として消費税を差し引くことができる)として処理する場合には、仕入税額控除を行うためには金融機関や取引先からの支払手数料に係るインボイスが必要になります。一方で、消費税区分上は対価の返還等として取り扱う場合には、インボイスが不要となります。

これまで免税事業者(消費税の納税義務がない事業者)であった者がインボイス発行事業者になった場合の納税額を、売上税額の2割に軽減する3年間の負担軽減措置が講じられます。

前述のとおり、一定の要件を満たす事業者(前々期の課税売上が1,000万円以下など)は消費税の納税義務が免除されます。一方、インボイスの発行事業者になる場合には、強制的に課税事業者となります。いままで免税事業者であった事業者がインボイスの発行事業者になるということは、事務処理の負担や経済的な負担が増加することになるため、免税事業者からインボイスの発行事業者になった事業者に対して、特例措置として本改正のような措置が講じられることになりました。

なお、課税事業者であってもインボイス発行事業者の登録を受けていない事業者や、基準期間(前々期)の課税売上高が1,000万円を超える事業者(免税事業者の要件を満たさない事業者)などは本特例の適用はできません。

本特例の適用にあたっては、事前の届出は不要で、消費税の確定申告書にその旨を付記すればよいとされています。

なお、課税方式については、もともとの課税方式と2割特例のうち有利な方を選択いただくことができます。

令和5年10月1日から令和8年9月30日の属する課税期間

一定規模以下の事業者(基準期間における課税売上高が1億円以下など)の行う少額の取引(税込1万円未満)につき、インボイスの保存がなくても帳簿のみで仕入税額控除が可能となります。

令和5年10月1日から令和11年9月30日の属する課税期間

電子帳簿保存法とは、簡単に言えば、帳簿や請求書などの書類を電子データとして保存することを認める法律です。略して「電帳法(でんちょうほう)」と呼ばれています。

これまでは、企業が作成した帳簿や請求書などは、データ形式の書類でも全て紙で保存する必要がありました。しかし、紙の保存にはコストや事務負担がかかります。そこで、電子帳簿保存法により、一定の要件を満たせば、帳簿書類のデータ保存が可能となったのです。

詳しくは以前執筆したコラムをご覧ください。

【徹底解説7,000字】悩めるアトツギ&経理担当者に届け!中小企業の電子帳簿保存法対応を日本一わかりやすく解説します!(税理士法人 執筆・監修)

https://www.brothership.co.jp/column/2023/02/column-1710/

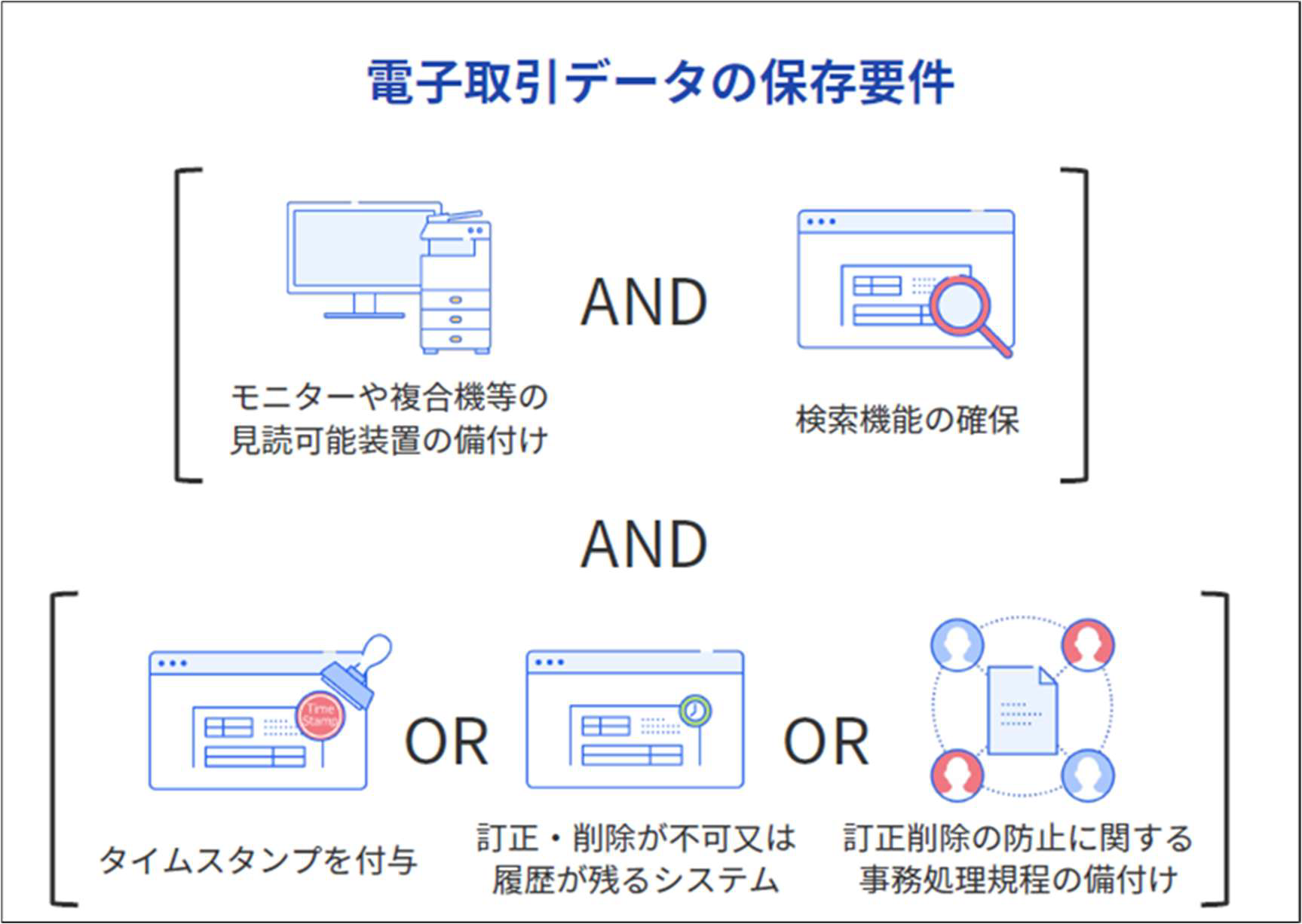

電子取引のデータ保存とは、「電子上で受領する取引情報について、電子データのまま保存する」ことをいいます。具体的には①Webサイトからダウンロードしたインターネットバンキング・クレジットカード等の利用明細、②Amazon等のECサイトを利用した際にWeb上で発行された領収書、③お客様からメール添付された請求書、などが該当します。

これらの電子取引については、2024年1月からはPDF等のデータ保存が義務化されます。紙での保存は認められないため、税務調査で資料を求められた場合、PDF等の電子データを提示する必要があるのです。中小企業でも対応が必要です。

なお、電子取引の保存要件は下記のとおりです。

(出典:freee株式会社 インボイス制度freee対応方針 2022年9月30日時点)

電子取引のデータ保存制度について、電子データによる保存要件(検索要件やタイムスタンプ等の保存要件)に従って保存をすることができなかったことについて、相当の理由があると所轄税務署長が認めた事業者等に対しては、新たな猶予措置として保存要件の充足は不要で、電子データを保存できることとなります。

また、検索機能の確保の要件については、一定規模以下の事業者(前々期の売上が5,000万円以下(現行1,000万円以下)の事業者))は、税務調査官などからデータダウンロードの求めに応じることを前提に不要となるほか、緩和措置が講じられます。

令和6年1月1日~

そもそも電子帳簿等とは、自社がPCで作成した帳簿や決算関係書類のことです。具体的には、業務用のシステムやExcel等で発行した請求書や見積書、会計システムで作成した仕訳帳、総勘定元帳、貸借対照表などを指します。これらの書類についても要件を満たせば、印刷をせず「データのまま保存すること」が可能です。対応は任意で、義務化ではありません。

また、より厳しい要件を満たすことで、「優良電子帳簿」として所得税の青色申告特別控除(65万円)や、過少申告加算税の軽減措置のメリットがあります。「優良電子帳簿」のメリットを受けるには、税務署への届出が必要です。

過少申告加算税の軽減措置の対象となる優良な電子帳簿について、その範囲を合理化・明確化されます。

具体的には、現行の制度では、優良電子帳簿を適用する場合、「仕訳帳」、「総勘定元帳」、「その他必要な帳簿」のすべての要件を満たして保存する必要がありますが、改正後は、「その他の必要な帳簿」については、補助帳簿に限られることとなります。

令和6年1月1日~

法人税額に対し、税率4~4.5%の新たな付加税が課されます。また、中小法人に配慮する観点から、課税標準となる法人税額(前述の税率を乗じる対象)から500万円を控除することとなります。

所得税額に対し、当分の間、税率1%の新たな付加税が課されます。また、現下の家計を取り巻く状況に配慮し、復興特別所得税(現在は所得税額×2.1%)の税率を1%引き下げるとともに、課税期間を延長することとなります。延長期間は、復興事業の着実な実施に影響を与えないよう、復興財源の総額を確実に確保するために必要な長さとなります。

3円/1本相当の引上げを、国産葉たばこ農家への影響に十分配慮しつつ、予見可能性を確保した上で、段階的に実施されます。

令和5年度税制改正大綱について説明してまいりました。

本改正により、個人・法人問わず少なからず影響があることがお分かりいただけましたでしょうか。全部覚える必要はまったくありませんが、ご自身の会社や生活に関わる部分について頭の片隅に入れておくことで、税制をより有効に活用することができるようになると思います!

最後までお読みいただきありがとうございました!

執筆者:井澤丈敏

監修:税理士法人ブラザシップ公認会計士・税理士 松原潤